ব্যাংকিং মানুষের দোরগোড়ায় পৌঁছাতে আসছে কর্মসূচি

- আপডেট টাইম : সোমবার, ৩ জানুয়ারী, ২০২২

- ১৯৩ বার

ব্যাংকিং সেবা মানুষের দোরগোড়ায় পৌঁছে দিতে নানা কার্যক্রম চালানো হচ্ছে। নেওয়া হচ্ছে নানা কর্মসূচি। ইতোমধ্যে অনলাইনে ব্যাংক হিসাব খোলা, সিএমএসএমইতে অর্থায়ন, জামানত গ্রহণের নীতিমালা সহজীকরণ, নারী উদ্যোক্তাদের ঋণ বিতরণে বিকল্প জামানত সৃষ্টি, গ্রাহকবান্ধব ঋণ আবেদনপত্র, মনিটরিং জোরদারকরণ এবং পেমেন্ট সিস্টেমের আধুনিকায়ন কার্যক্রম নিয়েছে সরকার। ব্যাংকিং সেবা আরও সহজ করার লক্ষ্যে আর্থিক প্রতিষ্ঠান বিভাগের অতিরিক্ত সচিবকে সভাপতি করে প্রধানমন্ত্রীর কার্যালয়, মন্ত্রিপরিষদ বিভাগ, অর্থ বিভাগ, তথ্য ও যোগাযোগপ্রযুক্তি বিভাগ, এনবিআর, বাংলাদেশ ব্যাংক, রাষ্ট্রমালিকানাধীন বাণিজ্যিক ব্যাংক ও বেসরকারি ব্যাংকের প্রতিনিধিদের নিয়ে একটি উচ্চপর্যায়ের কমিটি গঠনের সিদ্ধান্ত নেওয়া হয়েছে। সম্প্রতি ‘গ্রাহকদের জন্য ব্যাংকিংসেবা সহজীকরণ’বিষয়ক সভায় এমন সিদ্ধান্ত নেওয়া হয়েছে। খবর আর্থিক প্রতিষ্ঠান বিভাগ সূত্রের।

মন্ত্রিপরিষদ বিভাগের সাবেক সচিব ও বিশ্বব্যাংক গ্রুপের বিকল্প নির্বাহী পরিচালক মোহাম্মাদ শফিউল আলম বলেন, উন্নত দেশ কীভাবে উন্নত ব্যাংকিংসেবা দিচ্ছে তা পরিদর্শনের মাধ্যমে সে বিষয়ে উদ্যোগ নেওয়া প্রয়োজন।

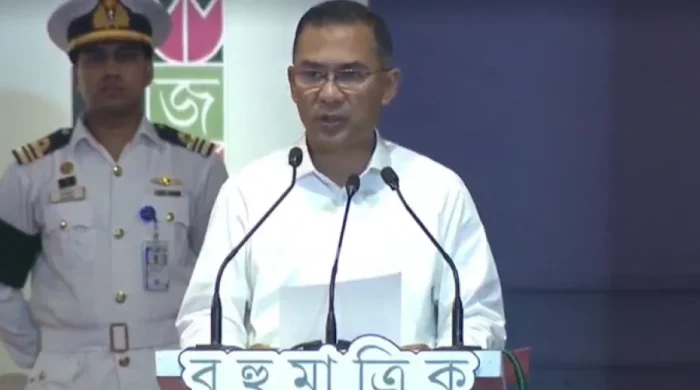

আর্থিক প্রতিষ্ঠান বিভাগের সচিব শেখ মোহাম্মাদ সলীম উল্লাহ বলেন, ব্যাংকিং সেবা সহজ করার বিষয়টি চলমান প্রক্রিয়া। ইতোমধ্যে বেশ কিছু পদক্ষেপ নেওয়া হয়েছে। ব্যাংকিং সেবা ডিজিটাইজেশন এবং অটোমেশনের আওতায় এসেছে। সেবা সহজ করার জন্য অনেক আইন সংশোধন, প্রণয়ন, পরিমার্জন করার উদ্যোগ নেওয়া হয়েছে।

জানা গেছে, ব্যাংকে না গিয়েও যে আর্থিক সেবা মিলবে, এমন আলোচনা ১০ বছর আগেও শুরু হয়নি। নব্বইয়ের দশকে যখন দেশে মোবাইল ফোনের ব্যবহার শুরু হয়, এই ফোনই যে একসময় অনেক আর্থিক লেনদেনের বড় মাধ্যম হয়ে উঠবে, এমন পূর্বাভাসও তখন কেউ দেয়নি। আর এক দশক আগে যখন মোবাইলের মাধ্যমে আর্থিকসেবা (এমএফএস) বা মোবাইল ব্যাংকিং শুরু হয়, তখন এই সেবার গ্রহণযোগ্যতা নিয়েও প্রশ্ন ওঠে। তবে এক দশক পর বাস্তবতা হলো- বিকাশ, রকেট, নগদের মতো সেবা এখন প্রতি মুহূর্তের আর্থিক প্রয়োজনে অপরিহার্য অংশ। হাতের মুঠোফোনটিই এখন নগদ টাকার চাহিদা মেটাচ্ছে। দেশের জনগোষ্ঠীর বড় একটি অংশ এখন এসব সেবার গ্রাহক। সারা দেশে এসব সেবায় নিবন্ধন হয়েছে প্রায় ১৪ কোটি। যদিও সক্রিয় ব্যবহারকারীর হিসাব ৫ কোটির কিছুটা কম। ১২ কোটি প্রাপ্তবয়স্ক নাগরিকের দেশে এই সংখ্যা নেহায়েত কম নয়।

এখন মোবাইল ব্যাংকিং শুধু টাকা পাঠানোর মাধ্যম না। এর ব্যবহার হচ্ছে সব ধরনের ছোট ছোট লেনদেনে। বিশেষ করে পরিষেবা বিল পরিশোধ, স্কুলের বেতন, কেনাকাটা, সরকারি ভাতা, টিকিট ক্রয়, বিমার প্রিমিয়াম পরিশোধ, মোবাইল রিচার্জ ও অনুদান প্রদানের অন্যতম মাধ্যম। আর মোবাইল ব্যাংকিংয়ে টাকা জমা করতে এখন আর এজেন্টদের কাছেও যেতে হচ্ছে না। ব্যাংক বা কার্ড থেকে সহজেই টাকা আনা যাচ্ছে এসব হিসাবে। আবার এসব হিসাব থেকে ব্যাংকেও টাকা জমা শুরু হয়েছে, ক্রেডিট কার্ড বা সঞ্চয়ী আমানতের কিস্তিও জমা দেওয়া যাচ্ছে। ফলে একটি মুঠোফোনই যেন একেকজনের কাছে নিজের ব্যাংক হয়ে উঠেছে।

বাংলাদেশে মোবাইলের মাধ্যমে আর্থিক সেবার যাত্রা শুরু হয় ২০১১ সালের মার্চে। বেসরকারি খাতের ডাচ্-বাংলা ব্যাংক প্রথম এ সেবা চালু করে। পরে এটির নাম বদলে হয় রকেট। এর পর ব্র্যাক ব্যাংকের সহযোগী প্রতিষ্ঠান হিসেবে এমএফএস সেবা চালু করে বিকাশ। পরবর্তী সময়ে আরও অনেক ব্যাংক এ সেবায় এসেছে। তবে খুব সুবিধা করতে পারেনি। বর্তমানে বিকাশ, রকেটের পাশাপাশি মাই ক্যাশ, এম ক্যাশ, উপায়, শিওর ক্যাশসহ ১৫টি ব্যাংক এ সেবা দিচ্ছে। এ বাজারের ৭০ শতাংশের বেশি বিকাশের নিয়ন্ত্রণে, এর পরই রকেটের। বাকিটা প্রতিষ্ঠানগুলোর কিছু লেনদেন হচ্ছে।

পিআরআইয়ের নির্বাহী পরিচালক ড. আহসান এইচ মনসুর বলেন, ‘আর্থিক অন্তর্ভুক্তিকরণ কতটা জরুরি তা আমরা করোনা পরিস্থিতিতে উপলব্ধি করেছি। প্রধানমন্ত্রী ৫০ লাখ মানুষকে নগদ সহায়তা দিতে চেয়েও পুরোপুরি পারেননি আর্থিক অন্তর্ভুক্তি না থাকার কারণে। সরকারি তথ্যভা-ারের দুর্বলতার কারণে মানুষকে এ সেবার আওতায় আনা যায়নি। মোবাইল ব্যাংকিং সেবার বিস্তার ঘটলেও তাতে নীতি-সহায়তার অভাব রয়েছে উল্লেখ করে তিনি বলেন, ‘বিকাশের মাধ্যমে আমরা এখন টাকা পাঠানো, কেনাকাটা, হাসপাতালের বিল, বিদ্যুৎ-গ্যাসসহ সরকারি সব পরিষেবার বিল ও বিদেশ থেকে রেমিট্যান্স পাঠাতে পারছি। তবে বিকাশের মতো আর কেউ পারছে না। নগদ কিছুটা করলেও এখনো লাইসেন্স দেওয়া যায়নি। মানুষ বিশ্বাসহীনতায় ভুগছে। ‘সরকারের নীতি-সহায়তা নিয়ে মোবাইল ব্যাংকিংয়ের মাধ্যমে ক্ষুদ্রঋণ কার্যক্রমও শুরু করা যায়। সিটি ব্যাংকের সহায়তায় ক্ষুদ্রঋণ চালু করেছে বিকাশ। এতে সাধারণ মানুষ ক্ষুদ্র সংস্থাগুলোর উচ্চসুদ হারের ঋণ থেকে বের হয়ে আসতে পারবে।