পরিচালক ঋণে ভারাক্রান্ত ব্যাংক খাত

- আপডেট টাইম : মঙ্গলবার, ২৫ ফেব্রুয়ারী, ২০২০

- ৩৮৪ বার

ভাগবাটোয়ারা করে ঋণ নিচ্ছেন ব্যাংক পরিচালকেরা। যোগসাজশের মাধ্যমে এক ব্যাংকের পরিচালক আরেক ব্যাংক থেকে ঋণ নিচ্ছেন। কিন্তু বেশির ভাগ ক্ষেত্রেই তা পরিশোধ করছেন না। বাংলাদেশ ব্যাংকের সর্বশেষ প্রতিবেদন অনুযায়ী, গত ৩০ সেপ্টেম্বর পর্যন্ত নিজ ব্যাংক ও অন্য ব্যাংক থেকে পরিচালকরা ঋণ নিয়েছেন প্রায় পৌনে দুই লাখ কোটি টাকা। এ ঋণ মোট ব্যাংক ঋণের ১২ শতাংশের বেশি। কিন্তু এ হিসাবের বাইরে বেনামেও অনেকের বিরুদ্ধেই ঋণ নেয়ার অভিযোগ রয়েছে। বেনামি ঋণের পরিমাণ এর দ্বিগুণ হতে পারে বলে সংশ্লিষ্ট সূত্র জানিয়েছে। কিন্তু বেনামি হওয়ায় তাদের নাম পরিচালকদের ঋণে অন্তর্ভুক্ত হচ্ছে না। বিশ্লেষকদের মতে, যোগসাজশের মাধ্যমে ঋণ বের হয়ে যাওয়ায় ঝুঁকি বেড়ে যাচ্ছে ব্যাংকিং খাতে। রাজনৈতিক সিদ্ধান্তের মাধ্যমেই ব্যাংক থেকে পরিচালকদের ঋণ নেয়া বন্ধ হবে বলে তারা মনে করছেন।

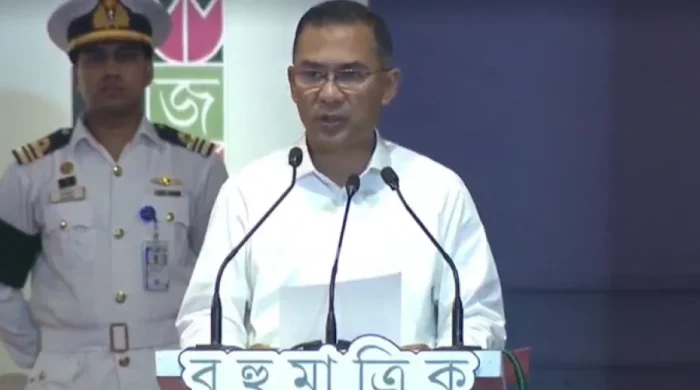

এ বিষয়ে জানতে চাইলে তত্ত্বাবধায়ক সরকারের সাবেক অর্থ উপদেষ্টা ড. এ বি মির্জ্জা আজিজুল ইসলাম গতকাল নয়া দিগন্তকে জানিয়েছেন, ঋণ নেয়া দোষের নয়। তবে ব্যাংক পরিচালকরা ব্যাংক থেকে যেভাবে ঋণ নিচ্ছেন তা যোগসাজশের ঋণ। পরিচালকরা যোগসাজশের মাধ্যমে এক ব্যাংকে অবস্থান করে আরেক ব্যাংক থেকে ঋণ নিয়ে তা পরিশোধ করছেন না। এসব ঋণের অর্থ কোথায় ব্যবহার করা হচ্ছে তারও কোনো হিসাব নেই। ব্যাংক থেকে ঋণ নিয়ে তা পাচার করে দিচ্ছেন কি না- তারও কোনো তথ্য নেই। পরিচালকরা যেসব প্রতিষ্ঠানের নামে ঋণ নিচ্ছেন তার বেশির ভাগেরই অস্তিত্ব¡ নেই। এভাবে ঋণ নেয়া অনৈতিক ও সুশাসনের পরিপন্থী। এটা আমানতকারীদের আমানতকে ঝুঁকির মুখে ফেলে দিচ্ছে। এসব অনৈতিক ঋণ নেয়া প্রতিরোধ করতে সবচেয়ে বেশি প্রয়োজন রাজনৈতিক সদিচ্ছার। যেই হোক না কেন, সংশ্লিষ্ট ব্যক্তির বিরুদ্ধে কঠোর পদক্ষেপ নেয়া হলে এটা বন্ধ করা সম্ভব হবে। অন্যথায় যেভাবে নামে-বেনামে ব্যাংক থেকে জনগণের অর্থ বের করে নেয়া হচ্ছে তা বন্ধ করতে না পারলে দেশের সামষ্টিক অর্থনীতিই ঝুঁকির মুখে পড়ে যাবে।

জানা গেছে, ব্যাংক কোম্পানি আইন অনুযায়ী বর্তমানে একটি ব্যাংকের পরিচালক রয়েছে সর্বোচ্চ ২০ জন। আর বর্তমানে একটি ব্যাংকের শুরু করতে পরিশোধিত মূলধন লাগে ৪০০ কোটি টাকা। সেই হিসেবে একজন উদ্যোক্তাকে ব্যাংক পরিচালক হতে বিনিয়োগ করতে হয় সর্বোচ্চ ২০ কোটি টাকা। কিন্তু এ ২০ কোটি টাকা বিনিয়োগ করে ভাগবাটোয়ারার মাধ্যমে নামে-বেনামে শত শত কোটি টাকা জনগণের আমানত ঋণ আকারে বের করে নিচ্ছেন কিছু পরিচালক। বাংলাদেশ ব্যাংকের সর্বশেষ পরিসংখ্যান অনুযায়ী, বেসরকারি খাতে ব্যাংক পরিচালক রয়েছে সর্বোচ্চ ৮০০ জন। কিন্তু ব্যাংকিং খাতে মোট আমানতকারী রয়েছেন প্রায় ১০ কোটি ৫ লাখ। আর ঋণগ্রহীতা রয়েছেন প্রায় এক কোটি ১০ লাখ। মোট ঋণ রয়েছে প্রায় ৯ লাখ ৭০০ কোটি টাকা, আর আমানত রয়েছে ১০ লাখ কোটি টাকার ওপরে। কিন্তুঋণগ্রহীতাদের মধ্যে ব্যাংক ঋণের একটি বড় অংশ দখল করে রেখেছেন কিছু ব্যাংক পরিচালক।

বাংলাদেশ ব্যাংকের সংশ্লিষ্ট সূত্র জানিয়েছে, ব্যাংক পরিচালকদের মধ্যে সর্বোচ্চ ঋণ নিয়েছেন ৩০০ জন, যারা এক ব্যাংকের পরিচালক হয়ে অন্য ব্যাংক থেকে ঋণ নিয়েছেন। এর মধ্যে রাঘব বোয়াল রয়েছেন গুটিকয়েক। ৩০০ জন পরিচালক সর্বোচ্চ ব্যাংকের পরিচালক হতে বিনিয়োগ করেছেন ২০ কোটি টাকা করে ৬ হাজার কোটি টাকা। কিন্তু ঋণের নামে ব্যাংক থেকে বের করে নিয়েছেন প্রায় পৌনে দুই লাখ কোটি টাকা। অভিযোগ রয়েছে, এ টাকার বেশির ভাগ অর্থই পরিশোধ করা হয় না বছরের পর বছর। বেনামে ঋণ সৃষ্টি করে পরিশোধ করা হয়। কখনো ঋণ পুনঃতফসিলির মাধ্যমে বছরের পর বছর ঋণ নবায়ন করা হচ্ছে কোনোরকম ডাউন পেমেন্ট ছাড়াই।

বাংলাদেশ ব্যাংকের প্রতিবেদন থেকে দেখা যায়, শীর্ষ ১০ ব্যাংকের মধ্যে অন্য ব্যাংকের পরিচালকদের সবচেয়ে বেশি ঋণ দেয়া হয়েছে ইসলামী ব্যাংক থেকে। ৩০ সেপ্টেম্বর পর্যন্ত ব্যাংকটি অন্য ব্যাংকের পরিচালকদের ঋণ দিয়েছে ১৯ হাজার ১৭৫ কোটি ৭৪ লাখ টাকা, যা ব্যাংকটির মোট বিতরণকৃত ৮২ হাজার ৯৭৩ কোটি টাকা ঋণের ১৮ দশমিক ৭০ শতাংশ। পরিচালকদের দ্বিতীয় সর্বোচ্চ ঋণ দিয়েছে এক্সিম ব্যাংক থেকে ১০ হাজার ৫১৩ কোটি টাকা, যা ব্যাংকটির মোট বিতরণকৃত ৩১ হাজার ৫৯৮ কোটি টাকা ঋণের ২৫ দশমিক ৫৩ শতাংশ। দেশী ব্যাংকের মধ্যে তৃতীয় সর্বোচ্চ পরিচালকদের ঋণ বিতরণ করেছে সরকারি খাতের জনতা ব্যাংক ১০ হাজার ১২৬ কোটি টাকা, যা মোট ঋণের ১৬ দশমিক ১৮ শতাংশ। আর চতুর্থ সর্বোচ্চ পরিচালকদের ঋণ বিতরণ করেছে পূবালী ব্যাংক ৯ হাজার ৭৩৫ কোটি টাকা, যা মোট বিতরণকৃত ঋণের ২৫ দশমিক ১৫ শতাংশ। পরিচালক ঋণ পঞ্চম অবস্থানে রয়েছে ইউনাইটেড কমার্শিয়াল ব্যাংক ৬ হাজার ৯৪৫ কোটি টাকা, যা মোট ঋণের ১৪ দশমিক ১০ শতাংশ। ৬ষ্ঠ অবস্থানে প্রাইম ব্যাংক ৬ হাজার ৫৪০ কোটি টাকা, যা মোট ঋণের ১৮ দশমিক ৩৪ শতাংশ, সপ্তম অবস্থানে শাহজালাল ইসলামী ব্যাংক ৬ হাজার ৩০১ কোটি টাকা, যা মোট ঋণের প্রায় ১১ শতাংশ, অষ্টম অবস্থানে ঢাকা ব্যাংক ৬ হাজার ৮ কোটি টাকা, যা মোট ঋণের ১৯ দশমিক ৬২ শতাংশ; নবম অবস্থানে সোস্যাল ইসলামী ব্যাংক ৫ হাজার ১০৩ কোটি টাকা, যা মোট ঋণের ১৬ দশমিক ৫৫ শতাংশ এবং দশম অবস্থানে সাউথইস্ট ব্যাংক ৪ হাজার ৮৮৯ কোটি টাকা, যা মোট ঋণের ১২ দশমিক ১৬ শতাংশ।

বাংলাদেশ ব্যাংক সূত্র জানিয়েছে, অন্য বেসরকারি বাণিজ্যিক ব্যাংকের মধ্যে ৪ হাজার কোটি টাকার বেশি পরিচালক ঋণ রয়েছে এমন ব্যাংকের মধ্যে সাউথইস্ট ব্যাংক ৪ হাজার ৮৮৯ কোটি টাকা, যা মোট ঋণের ১২ দশমিক ১৬ শতাংশ; ন্যাশনাল ব্যাংক ৪ হাজার ৪৮৯ কোটি টাকা, যা মোট ঋণের ১১ দশমিক ২২ শতাংশ; মার্কেন্টাইল ব্যাংকের ৪ হাজার ৪৫৬ কোটি টাকা, যা মোট ঋণের ১৩ দশমিক ১৭ শতাংশ; ডাচ বাংলা ব্যাংক ৪ হাজার ২৯৪ কোটি টাকা ঋণ দিয়েছে, যা মোট ঋণের ১১ দশমিক ৩৫ শতাংশ এবং যমুনা ব্যাংকের পরিচালক ঋণ রয়েছে ৪ হাজার ৩০৯ কোটি টাকা, যা মোট ঋণের পৌনে ১৭ শতাংশ।

৩ হাজার কোটি টাকার বেশি পরিচালক ঋণ রয়েছে এমন ব্যাংকের মধ্যে দ্য সিটি ব্যাংক ৩ হাজার ৯৭০ কোটি টাকা, যা মোট ঋণের ১০ দশমিক ৭৩ শতাংশ; এ বি ব্যাংক ৩ হাজার ৩০৫ কোটি টাকা, যা মোট ঋণের ১১ দশমিক ৩৩ শতাংশ; ইস্টার্ন ব্যাংক ৩ হাজার ৪৩২ কোটি টাকা, যা মোট ঋণের ১০ দশমিক ৪২ শতাংশ; ন্যাশনাল ক্রেডিট অ্যান্ড কমার্স ব্যাংক ৩ হাজার ৬১৪ কোটি টাকা, যা মোট ঋণের ১৪ শতাংশ, স্ট্যান্ডার্ড ব্যাংকের ৩ হাজার ৫২৯ কোটি টাকা, যা মোট ঋণের ১৭ দশমিক ৭৬ শতাংশ; মিউচুয়্যাল ট্রাস্ট বাংকের ৩ হাজার ৭৩৭ কোটি টাকা, যা মোট ঋণের প্রায় সাড়ে ১৪ শতাংশ, প্রিমিয়ার ব্যাংকের ৩ হাজার ৪৯ কোটি টাকা, যা মোট ঋণের ৯ দশমিক ১৪ শতাংশ, ফার্স্ট সিকিউরিটি ইসলামী ব্যাংকের ৩ হাজার ১৫ কোটি টাকা, যা মোট ঋণের পৌনে ৮ শতাংশ।

অপর দিকে ২ হাজার কোটি টাকার বেশি পরিচালক ঋণ রয়েছে এমন ব্যাংকের মধ্যে আল আরাফা ইসলামী ব্যাংকের ২ হাজার ৩৬৩ কোটি টাকা, যা মোট ঋণের প্রায় সাড়ে ৬ শতাংশ; ওয়ান ব্যাংকের ২ হাজার ৪৩৬ কোটি টাকা, যা মোট ঋণের পৌনে ৯ শতাংশ; ব্র্যাক ব্যাংকের পরিচালক ঋণ রয়েছে ২ হাজার ২০৫ কোটি টাকা, যা মোট ঋণের পৌনে ৭ শতাংশ।

এ দিকে পরিচালক ঋণের ক্ষেত্রে পিছিয়ে নেই নতুন প্রজন্মের ব্যাংকগুলো। নতুন ব্যাংকের মধ্যে সর্বোচ্চ পরিচালক ঋণ দিয়েছে এনআরবি কমার্শিয়াল ব্যাংক ১ হাজার ৯০ কোটি টাকা, যা ব্যাংকটির মোট ঋণের প্রায় ১৪ শতাংশ। এরপর ইউনিয়ন ব্যাংক ৯১৭ কোটি টাকা, যা মোট ঋণের ৬ দশমিক ১১ শতাংশ; এনআরবি গ্লোবাল ব্যাংকের ৯১৫ কোটি টাকা, যা মোট ঋণের সাড়ে ১০ শতাংশ; মধুমতি ব্যাংক ৯১০ কোটি টাকা, যা মোট ঋণের ১৪ দশমিক ৪১ শতাংশ; সাউথ বাংলা অ্যাগ্রিকালচার অ্যান্ড কমার্স ব্যাংক ৬৩০ কোটি টাকা, যা মোট ঋণের ৯ দশমিক ৩৫ শতাংশ; মেঘনা ব্যাংক ৪৬১ কোটি টাকা, যা মোট ঋণের প্রায় ১২ শতাংশ; মিডল্যান্ড ব্যাংক ৬৩৩ কোটি টাকা, যা মোট ঋণের ১৬ দশমিক ৮২ শতাংশ; এনআরবি ব্যাংকের ৪৫৯ কোটি টাকা, যা মোট ঋণের প্রায় ৯ শতাংশ এবং পদ্মা ব্যাংকের রয়েছে ৭৭ কোটি টাকা, যা মোট ঋণের প্রায় দেড় শতাংশ।

জানা গেছে, আগে পরিচালকরা নিজ ব্যাংক থেকেই বেশি মাত্রায় ঋণ নিতেন। পরে ওই ঋণ পরিশোধ করতেন না। যখন খেলাপি হয়ে যেত, তখন বেনামি ঋণ সৃষ্টি করে ওই ঋণ পরিশোধ দেখাতেন। আবার পরিচালকরা পরিচালনা পর্ষদে বসে নিজেরা অনৈতিকভাবে সুদ মওকুফ করে নিতেন। পরিচালকদের নিজ ব্যাংকের এ অনৈতিক কার্যক্রম ঠেকাতে কড়াকড়ি আরোপ করে বাংলাদেশ ব্যাংক। এ বিষয়ে বাংলাদেশ ব্যাংকের এক নির্দেশনায় বলা হয়, কোনো পরিচালক তার মোট শেয়ারের ৫০ শতাংশের বেশি ঋণ নিজ ব্যাংক থেকে নিতে পারবেন না। এর পর থেকেই পরিচালকরা নিজ ব্যাংক থেকে ঋণ নেয়া কমিয়ে দেন।

বাংলাদেশ ব্যাংকের এক দায়িত্বশীল সূত্র জানিয়েছে, পরিচালকদের নিজ ব্যাংক থেকে বেপরোয়া ঋণ নেয়া কমানো হলেও তাদের এ অনৈতিক কার্যক্রম থেমে নেই। তারা নিজেদের মধ্যে যোগসাজশ করে ঋণ নেয়া অব্যাহত রেখেছেন। যেমন, ‘ক’ ব্যাংকের পরিচালক ‘খ’ ব্যাংক থেকে নিচ্ছেন। আবার ‘খ’ ব্যাংকের পরিচালক যোগসাজশের মাধ্যমে ‘ক’ ব্যাংক থেকে ঋণ নিচ্ছেন। আর এ জন্য বেশির ভাগ ক্ষেত্রেই ব্যাংক ব্যবস্থাপনা কর্তৃপক্ষের ওপর পরিচালকদের বেআইনি ও অনৈতিক চাপ সৃষ্টি করছেন।

পরিচালকদের বেশির ভাগ ঋণই পরিশোধ না করার পরেও খেলাপি হিসাবে দেখানো হয় না কেন- এমন এন প্রশ্নের জবাবে দেশের প্রথম প্রজন্মের একটি বেসরকারি বাণিজ্যিক ব্যাংকের প্রধান নির্বাহী বলেন, ব্যাংক কোম্পানি আইনের ১৭(২) ধারা অনুযায়ী, কোনো ব্যাংক পরিচালক অন্য কোনো ব্যাংক থেকে ঋণ নিয়ে পরিশোধ না করলে যে ব্যাংক থেকে ঋণ নিয়েছেন ওই ব্যাংক বাংলাদেশ ব্যাংকের মাধ্যমে ওই খেলাপি পরিচালককে নোটিশ দেবে। নোটিশ দেয়ার দুই মাসের মধ্যে ঋণ পরিশোধ না করলে খেলাপি ব্যক্তি তার ব্যাংকে পরিচালকের পদ হারাবেন। তবে পরিচালকদের ঋণ বেশির ভাগ ক্ষেত্রে সম্পর্ক, যোগসাজশ ও প্রভাব-প্রতিপত্তি খাটিয়ে নেয়া হয়। এ ক্ষেত্রে বাংলাদেশ ব্যাংকের মাধ্যমে কোনো ব্যবস্থা নিতে আগ্রহী হয় না অনেক ব্যাংক। আবার কোনো কোনো ব্যাংক আগ্রহ দেখালেও সংশ্লিষ্ট পরিচালক আদালতের দ্বারস্থ হন। অপর দিকে বেশির ভাগই প্রভাবশালী হওয়ায় তাদের বিরুদ্ধে ব্যাংকের ব্যবস্থাপনা কর্তৃপক্ষ কোনো পদক্ষেপ নিতে পারে না।

নাম প্রকাশ না করার শর্তে দেশের দ্বিতীয় প্রজন্মের একটি ব্যাংকের এমডি জানিয়েছেন, তার ব্যাংকের ঋণের একটি বড় অংশই পরিচালকদের স্বার্থসংশ্লিষ্ট প্রতিষ্ঠান ও অন্য ব্যাংকের পরিচালকদের ঋণ। আর এসব ঋণ বেশির ভাগ ক্ষেত্রেই খেলাপি হয়ে পড়েছে। কিন্তু কিছু বলা যাচ্ছে না। এভাবেই ব্যাংকিং খাতে অনাদায় ঋণ বেড়ে যাচ্ছে।